แชร์วิธีคำนวณภาษีพร้อมตัวอย่าง รายได้เท่าไหร่ต้องเสียภาษี? อัพเดตปี 2567

บุคคลธรรมดาต้องมีเงินได้เท่าไร ถึงจะต้องเสียภาษี? หนึ่งในหน้าที่ของพลเมืองผู้มีเงินได้ก็คือการเสียภาษี ซึ่งโดยทั่วไปแล้วการยื่นภาษีเงินได้บุคคลธรรมดาจะอยู่ตั้งแต่ในช่วงเดือนมกราคมถึงมีนาคม โดยเราสามารถทำการยื่นภาษีได้ด้วยตนเองที่สำนักงานสรรพากรหรืออาจจะยื่นภาษีออนไลน์ผ่านทางเว็บไซต์ของกรมสรรพากรก็ได้ โดยสามารถยื่นได้ถึงสิ้นเดือนเมษายน แต่ก่อนที่จะทำการยื่นภาษีเงินได้บุคคลธรรมดา หลายคนอาจจะสงสัยว่าตนเองนั้นมีรายได้ถึงขั้นที่จะต้องเสียภาษีหรือไม่ และจะต้องเสียภาษีเท่าไหร่ วันนี้เรามีคำตอบมาให้

รายได้สุทธิต่อปีและอัตราภาษีเงินได้

สำหรับบุคคลธรรมดาที่มีรายได้สุทธิต่อปีแตกต่างกัน จะมีอัตราการเสียภาษีเงินได้ที่แตกต่างกันออกไป ดังนี้

- เงินได้สุทธิต่อปี 0 – 150,000 บาท ได้รับการยกเว้นภาษี

- เงินได้สุทธิต่อปี 150,001 – 300,000 บาท อัตราภาษีเงินได้ 5%

- เงินได้สุทธิต่อปี 300,001 – 500,000 บาท อัตราภาษีเงินได้ 10%

- เงินได้สุทธิต่อปี 500,001 – 750,000 บาท อัตราภาษีเงินได้ 15%

- เงินได้สุทธิต่อปี 750,001 – 1,000,000 บาท อัตราภาษีเงินได้ 20%

- เงินได้สุทธิต่อปี 1,000,001 – 2,000,000 บาท อัตราภาษีเงินได้ 25%

- เงินได้สุทธิต่อปี 2,000,001 – 5,000,000 บาท อัตราภาษีเงินได้ 30%

- เงินได้สุทธิต่อปี 5,000,001 ขึ้นไป อัตราภาษีเงินได้ 35%

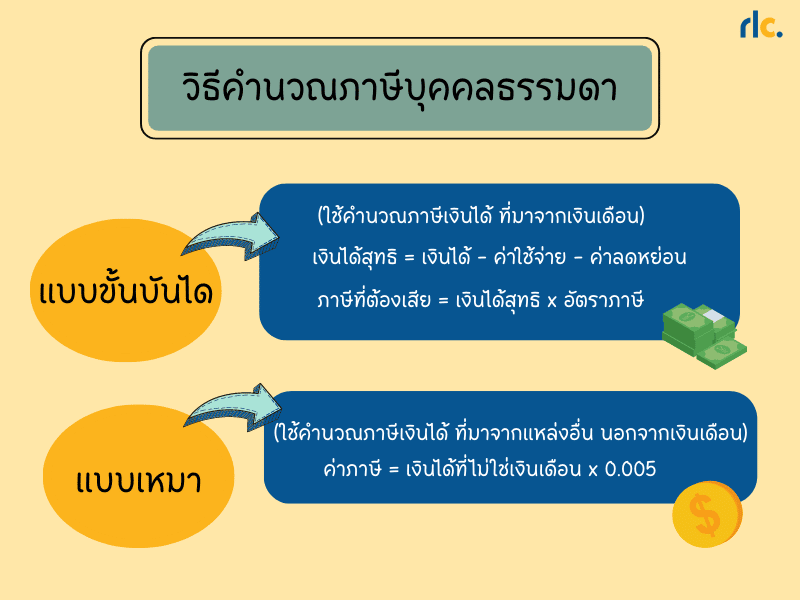

วิธีคํานวณภาษีเงินได้บุคคลธรรมดา

การคํานวณภาษีเงินได้บุคคลธรรมดาจะต้องมีการใช้ 2 วิธีการคำนวณควบคู่กันแล้วถึงเลือกวิธีคำนวณที่มีการเสียภาษีสูงกว่า โดยใช้วิธีคํานวณภาษี ดังนี้

-

อัตราภาษีเงินได้ แบบขั้นบันได ทั้งคนไทยและต่างชาติ

เป็นการคำนวณภาษีจากเงินได้สุทธิหรือที่เรียกว่าอัตราภาษีก้าวหน้าแบบขั้นบันได โดยดูจากรายได้สุทธิต่อปีและอัตราภาษีเงินได้ที่ได้กล่าวไปแล้วในข้างต้น ที่จะมีการเพิ่มขึ้นเป็นขั้น ๆ โดยมีการคำนวณดังนี้

เงินได้สุทธิ = เงินได้ – ค่าใช้จ่าย – ค่าลดหย่อนภาษี

ภาษีที่ต้องจ่าย = เงินได้สุทธิ x อัตราภาษี

-

วิธีการคำนวณภาษีแบบเหมา

ในกรณีที่มีรายได้มาจากทางอื่น ๆ นอกจากเงินเดือน ก็จะต้องมีการคำนวณภาษีแบบเหมา 0.5% สำหรับการคิดรายได้จากทางอื่นที่ไม่ใช่เงินเดือน โดยคิดได้จากสมการ

ค่าภาษี = เงินได้ที่ไม่ใช่เงินเดือน x 0.005

โดยเป็นการคำนวณรายได้จากทุกทางนอกเหนือจากเงินเดือนที่ได้รับอยู่เป็นประจำ ซึ่งวิธีการคำนวณนี้หากคำนวณแล้วไม่เกิน 5,000 บาทก็จะได้รับการเว้นภาษี แต่จะถูกนำมาใช้ก็ต่อเมื่อคำนวณแล้วค่าภาษีเกิน 5,000 บาท นั่นหมายถึงว่าจะต้องมีรายได้นอกเหนือจากเงินเดือนรวมแล้วเกิน 1 ล้านบาทต่อปี หรือเมื่อคำนวณแล้วพบว่าการคำนวณภาษีแบบเหมาได้ค่าภาษีมากกว่าการคำนวณภาษีแบบขั้นบันได ก็จะใช้การคำนวณภาษีด้วยวิธีนี้แทน

-

วิธีการคำนวนภาษี แบบสรุปง่าย ๆ

โดยสรุปแล้วการคำนวณภาษีว่ามีรายได้เท่านี้แล้วจะต้องเสียภาษีเท่าไหร่ ก็ต้องนำเอาเงินเดือนมาทำการคำนวณหาเงินได้สุทธิที่ได้รับต่อปีกันเสียก่อน จากนั้นก็นำตัวเลขรายได้สุทธิที่คำนวณได้มาเทียบเพื่อคิดอัตราภาษีแบบขั้นบันได และถ้าหากมีรายได้อื่น ๆ นอกเหนือจากเงินเดือน (เงินได้ประเภทที่ 1) ก็ให้ทำการคิดภาษีแบบเหมาโดยคำนวณในอัตราร้อยละ 0.5 ของยอดเงินที่ได้ทั้งหมดนอกเหนือจากเงินเดือน จากนั้นนำเอายอดของภาษีที่ต้องจ่ายจากวิธีคำนวณภาษีทั้ง 2 มาเปรียบเทียบกัน ถ้าหากวิธีไหนคำนวณออกมาแล้วต้องเสียภาษีสูงกว่า ก็ให้เลือกการเสียภาษีตามจำนวนของวิธีนั้น

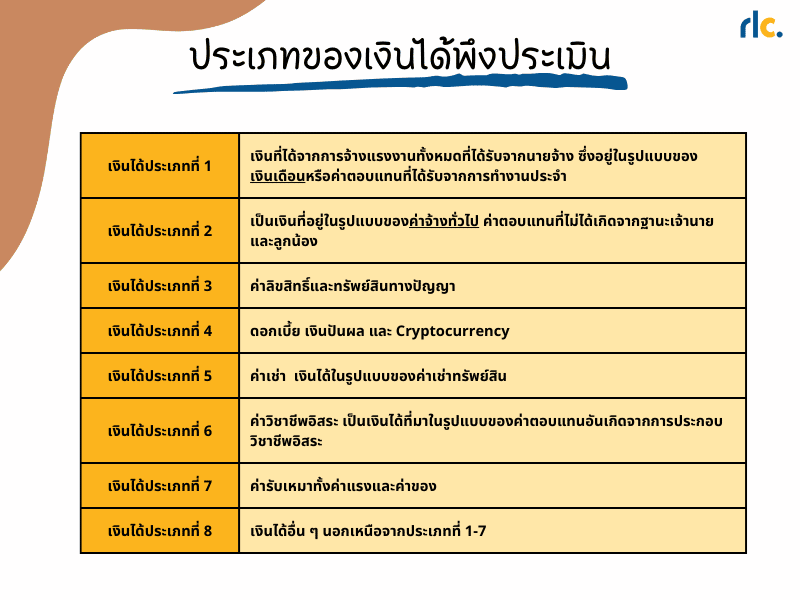

ประเภทของเงินได้พึงประเมิน

เนื่องจากแต่ละคนก็ประกอบอาชีพที่แตกต่างกันออกไป ดังนั้นจึงได้มีการแบ่งลักษณะเงินได้พึงประเมินออกเป็นกลุ่มเพื่อให้สามารถคำนวณภาษีได้อย่างเป็นธรรมมากที่สุด โดยประเภทเงินรายได้ที่ต้องเสียภาษีก็มีดังนี้

- เงินเดือน (เงินได้ประเภทที่ 1) เงินที่ได้จากการจ้างแรงงานทั้งหมดที่ได้รับจากนายจ้าง ซึ่งอยู่ในรูปแบบของเงินเดือนหรือค่าตอบแทนที่ได้รับจากการทำงานประจำ รวมไปถึงทรัพย์สินหรือประโยชน์ใด ๆ ก็ตามที่ได้รับจากนายจ้างอันเนื่องมาจากการจ้างแรงงาน

- ค่าจ้างทั่วไป (เงินได้ประเภทที่ 2) เป็นเงินที่อยู่ในรูปแบบของค่าจ้างทั่วไป ค่าคอมมิชชั่น ค่าตอบแทนที่ไม่ได้เกิดจากฐานะเจ้านายและลูกน้อง เงิน ทรัพย์สิน หรือผลประโยชน์ใดๆที่ได้เนื่องจากหน้าที่หรือตำแหน่งการงาน

- ค่าลิขสิทธิ์และทรัพย์สินทางปัญญา (เงินได้ประเภทที่ 3) เป็นในรูปแบบของค่าลิขสิทธิ์ ค่าแห่งกู๊ดวิลล์หรือทรัพย์สินทางปัญญา รวมไปถึงเงินได้ที่มีลักษณะเป็นเงินรายปีซึ่งได้มาจากพินัยกรรม หรือนิติกรรมอย่างอื่น ที่ทำให้ผู้รับเงินนั้นมีหน้าที่ต้องเสียภาษีเงินได้บุคคลธรรมดา

- ดอกเบี้ย เงินปันผล และ Cryptocurrency (เงินได้ประเภทที่ 4) เป็นเงินได้ที่อยู่ในรูปแบบของดอกเบี้ย เงินส่วนแบ่งของกำไร และเงินปันผลรวมไปถึงรายได้ที่มาจากลักษณะเดียวกัน

- ค่าเช่า (เงินได้ประเภทที่ 5) เงินได้ในรูปแบบของค่าเช่าทรัพย์สิน รวมไปถึงเงินหรือประโยชน์อย่างอื่นที่ได้อันเนื่องมาจากการให้เช่าทรัพย์สิน การผิดสัญญาเช่าซื้อทรัพย์สิน และการผิดสัญญาซื้อขายเงินผ่อน

- ค่าวิชาชีพอิสระ (เงินได้ประเภทที่ 6) เป็นเงินได้ที่มาในรูปแบบของค่าตอบแทนอันเกิดจากการประกอบวิชาชีพอิสระ ซึ่งมีจำนวนไม่แน่นอน ได้แก่วิชากฎหมาย วิศวกรรม การประกอบโรคศิลป์ สถาปัตยกรรม ประณีตศิลปกรรม การบัญชี หรือวิชาชีพอื่นที่ได้มีพระราชกฤษฎีกากำหนดชนิดไว้

- ค่ารับเหมาทั้งค่าแรงและค่าของ (เงินได้ประเภทที่ 7) เป็นเงินได้ที่เกิดจากการรับเหมาทั้งค่าแรงและค่าของหรือการจัดหาสัมภาระนอกจากเครื่องมือ

- เงินได้อื่น ๆ นอกเหนือจากประเภทที่ 1-7 ( เงินได้ประเภทที่ 8) เป็นรายได้ที่ไม่ถูกจัดอยู่ในประเภท 1 – 7 ยกตัวอย่างเช่น เงินที่ได้จากการทำธุรกิจ การขายอสังหาริมทรัพย์ การขนส่ง หรือจากทางอื่น ๆ ที่ไม่อยู่ในประเภท 1 – 7

ตัวอย่างการคำนวณภาษีจากเงินได้จากเงินเดือน (เงินได้ประเภทที่ 1)

- ตัวอย่างที่1 นาย A สถานภาพโสด มีเงินเดือน 26,580 บาท

เงินได้สุทธิต่อปี 26,580 x 12 = 318,960 บาท

หักลดหย่อน 60,000 (ค่าใช้จ่ายทั่วไป Fixed) + 100,000 (50% ของรายได้แต่ไม่เกิน 100,000) +9,000 (ประกันสังคม) = 169,000 บาท

เงินได้สุทธิต่อปี 318,960 – 169,000 = 149,960 บาท ฉะนั้น เงินได้สุทธิต่อปี 0 – 150,000 บาท ได้รับการยกเว้นภาษี จึงทำให้ภาษียังเป็น 0 บาท

- ตัวอย่างที่2 นางสาว B สถานภาพโสด มีเงินเดือน 27,000 บาท

เงินได้สุทธิต่อปี 27,000 x 12 = 324,000 บาท

หักลดหย่อน 60,000 + 100,000 + 9,000 = 169,000 บาท

เงินได้สุทธิต่อปี 155,000 บาท ฉะนั้น นำมาทำการคิดเงินที่จะต้องจ่ายโดยใช้การคำนวณแบบขั้นบันได ก็จะแบ่งออกเป็น เงินได้สุทธิต่อปี 150,000 บาทแรกได้รับการยกเว้นภาษี และในช่วงที่ต้องจ่ายภาษีก็คือ 5,000 บาท ซึ่งอยู่ในช่วงเงินได้สุทธิต่อปี 150,001 – 300,000 บาท อัตราภาษีเงินได้ 5% ก็จะต้องเสียภาษี 5,000 x 5% = 250 บาท (ภาษีต่อเดือน 20.83 บาท)

สรุป

บุคคลธรรมดาที่มีรายได้สุทธิต่อปีมากกว่า 150,000 บาทขึ้นไป ก็จะต้องทำการเสียภาษีตามอัตราที่ได้กำหนดเอาไว้ โดยสามารถยื่นภาษีได้ภายในวันที่ 1 มกราคม ถึง 31 มีนาคมของทุกปี ที่สำนักงานสรรพากรใกล้บ้าน หรือยื่นผ่านช่องทางออนไลน์ และหากคุณกำลังมองหาบริษัทเอาท์ซอร์สที่ให้บริการและคำปรึกษาด้านการจัดทำเงินเดือนพนักงานและการทำภาษี ติดต่อ RLC Outsourcing เรายินดีให้บริการ

SEO Specialist and Client Success at RLC Outsourcing